Al inicio del gobierno de Cambiemos, uno de los tantos objetivos que se impuso Mauricio Macri fue permitir que la gente pudiera acceder a la “casa propia”.

Por esta razón se anunció el lanzamiento de nuevos créditos hipotecarios UVA, indexados por las variables de la inflación, y con una cuota inicial mucho más accesibles, para la clase media, que las líneas de préstamos tradicionales. Así, interminables colas de interesados en las sedes de los diferentes bancos, oficiales y privados, demostraron la necesidad habitacional que había en el país.

Pero en paralelo, los expertos en economía comenzaron a hablar de las ventajas y desventajas de este sistema, ya que en un país que vive peleando desde hace décadas para ganarle a la inflación, que las cuotas hipotecarias estuvieran atadas a esas variables les generaba ciertos interrogantes. Concretamente, se sentian en la obligación de marcar lo que era tener la deuda más importante de una economía familiar indexada por inflación.

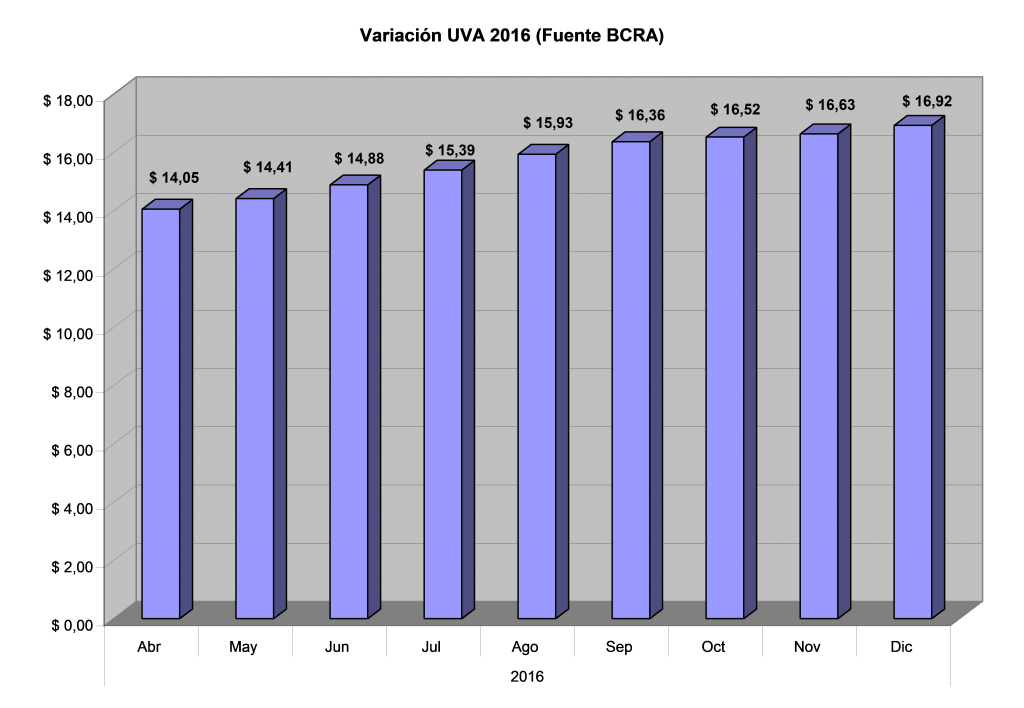

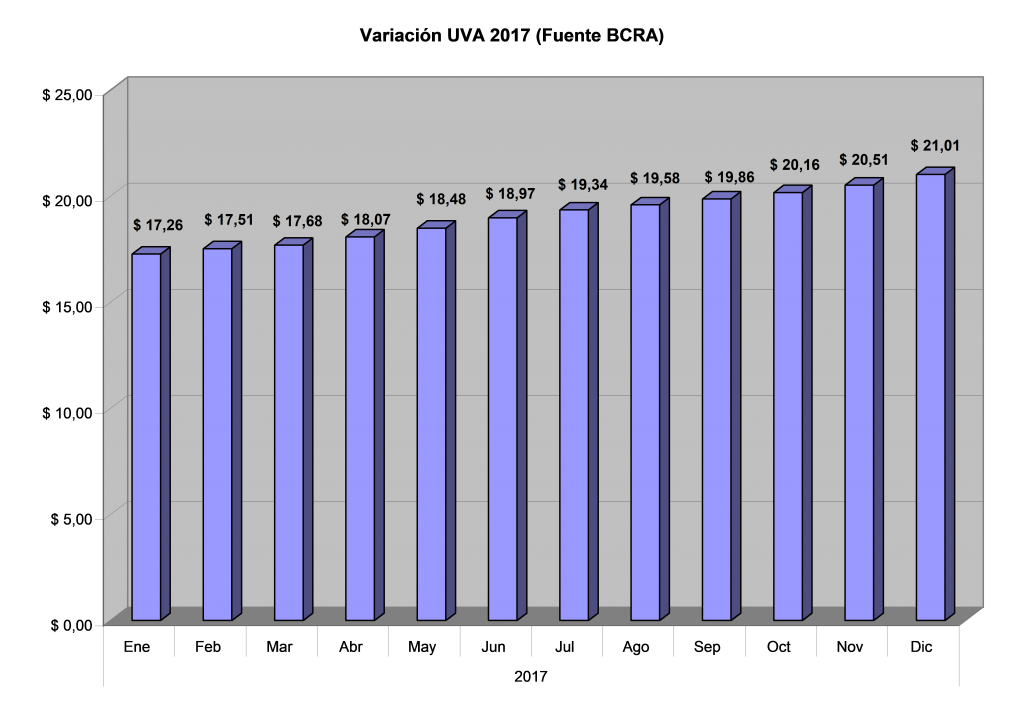

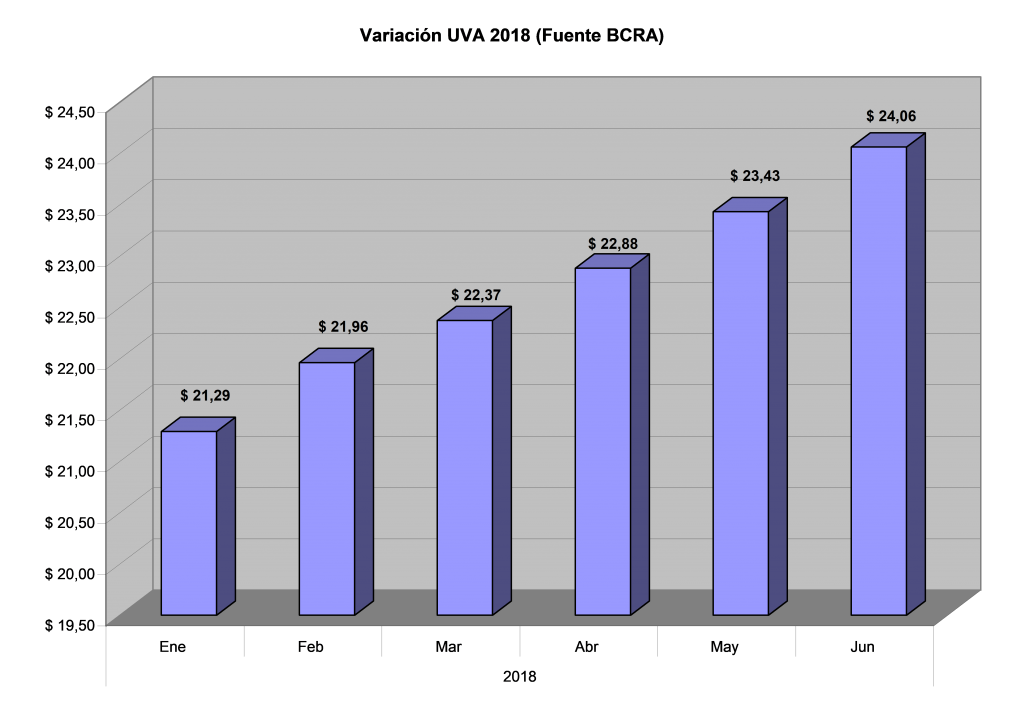

Y como era de esperar, los créditos ajustados por Unidades de Valor Adquisitivo ( UVAs) se lanzaron al mercado con un resultado muy exitoso, pero 24 meses después, ya preocupa el crecimiento de la cuota (57%), que alcanza a la de un crédito tradicional, y al mismo tiempo el aumento del monto adeudado en un (53%).

Y como era de esperar, los créditos ajustados por Unidades de Valor Adquisitivo ( UVAs) se lanzaron al mercado con un resultado muy exitoso, pero 24 meses después, ya preocupa el crecimiento de la cuota (57%), que alcanza a la de un crédito tradicional, y al mismo tiempo el aumento del monto adeudado en un (53%).

Es que el fracaso que viene demostrando el Gobierno frente al objetivo de reducir la inflación va en detrimento de los supuestos beneficios de los créditos hipotecarios, abultando las deudas de las personas que apostaron por la modalidad del capital ajustado por Unidades de Valor Adquisitivo (UVAs), que impulsó Federico Sturzenegger desde el Banco Central.

A manera de ejemplo: aquellas personas que obtuvieron 1 millón de pesos en 2016, hoy deben el 53% más, es decir, $1.529.466 y las cuotas mensuales, principal atractivo de los UVA, aumentaron 57% en 24 meses e igualaron el pago inicial de los préstamos tradicionales.

Aunque el Gobierno nacional intenta controlar la suba del dólar, es un hecho que la “disparada” de los últimos días y el regreso de la Argentina a negociar con el F.M.I., generó dudas e incertidumbre acerca de cómo impactará la devaluación en los créditos atados a la inflación. Si bien es cierto que la evolución del tipo de cambio no afecta de forma directa a las Unidades de Valor Adquisitivo (UVA), sí lo hace de manera indirecta debido al traslado que se hace del valor del dólar a los precios y a las tarifas.

Por otro lado, también se conoció a mediados de mayo luego de que el gobierno promulgara la reforma del mercado de capitales -o como se la denominó oficialmente ley de Financiamiento Productivo- que los bancos públicos y privados comenzaban a alistar la venta de las hipotecas ajustadas por inflación que emitieron desde 2016, con el objetivo de evitar el descalce hacia el que se dirigían.

Estos movimientos no asombraron a nadie. Ante el riesgo de una posible falta de cobro de parte de los bancos, en momentos en el que, como dijimos antes, la cuota de los UVA ya igualó a los créditos “comunes”, los bancos aseguran sus paquetes de hipotecas y los venden en el mercado. De esta manera, la garantía y el riesgo de cobro se traslada al mercado, que pasa a ser una suerte de acreedor indirecto de los deudores hipotecarios.

Estos movimientos no asombraron a nadie. Ante el riesgo de una posible falta de cobro de parte de los bancos, en momentos en el que, como dijimos antes, la cuota de los UVA ya igualó a los créditos “comunes”, los bancos aseguran sus paquetes de hipotecas y los venden en el mercado. De esta manera, la garantía y el riesgo de cobro se traslada al mercado, que pasa a ser una suerte de acreedor indirecto de los deudores hipotecarios.

Así, los bancos ganan por partida doble. Por un lado mantienen un reaseguro por la inflación con la indexación de las UVA y al mismo tiempo se mantienen a salvo de la posible incobrabilidad de los créditos con el reaseguro que se traslada al mercado,

Cuando el Gobierno pensó en los créditos UVA, es sabido que lo hizo imitando el modelo chileno, donde funciona desde hace 40 años, pero no se tuvo en cuenta que el país trasandino le dio una fuerte batalla a la inflación mediante las denominadas “metas de inflación” y hoy en día sólo llega al 1% anual.

Volviendo a la Argentina, la preocupación tiene su fundamento ya que es conocido por todos cómo terminaron experiencias similares a los créditos hipotecarios UVA a gran escala, como por ejemplo la crisis de las subprime de 2008, que tuvo su epicentro en los Estados Unidos y también se replicó en algunos países europeos.

Sin ir más lejos, en los últimos días el Ministro de Finanzas, Luis Caputo, al evaluar el cimbronazo que sufrió el sector financiero y la fuerte suba de tasas, ya reconoció que se puede sentir el impacto en las hipotecas.

Tal vez haya sido esta declaración la que motivo que en las últimas horas, y por un pedido expreso del presidente Macri, se realizara una reunión en el ámbito del Ministerio del Interior entre el ministro Rogelio Frigerio, el secretario de Vivienda Iván Kerr y todos los actores del mercado inmobiliario. Se llegó a la decisión de actualizar los montos del plan PROCREAR en un 10% y al mismo tiempo agilizar los trámites administrativos para entregar los pautados en UVA en menor tiempo.

Tal vez haya sido esta declaración la que motivo que en las últimas horas, y por un pedido expreso del presidente Macri, se realizara una reunión en el ámbito del Ministerio del Interior entre el ministro Rogelio Frigerio, el secretario de Vivienda Iván Kerr y todos los actores del mercado inmobiliario. Se llegó a la decisión de actualizar los montos del plan PROCREAR en un 10% y al mismo tiempo agilizar los trámites administrativos para entregar los pautados en UVA en menor tiempo.

Es que según datos que manejan los referentes del sector inmobiliario, en los últimos 15 días se cancelaron el 30% de las operaciones que estaban por ser firmadas en la Ciudad de Buenos Aires. Y esto preocupó mucho.

Para cualquiera que conozca un poco de política y economía en Argentina, una posibilidad cierta es que, más tarde o más temprano, la cuota se haga imposible de ser afrontada por los deudores.

Eso pondrá a los bancos (o a sus reasegurantes o a quienes terminen siendo depositarios de la deuda) en el difícil compromiso de expropiar a los morosos y convertirse de esa manera en los mayores propietarios de inmuebles desocupados e invendibles del país y al gobierno (al que esté en ese momento) de dar una respuesta a lo que, lejos de ser un problema económico, va a ser un problema político y social.

La solución cada vez que ocurrió esto – por lo menos hasta ahora- es que los privados recogen las pingües ganancias generadas (que ya han cubierto con exceso el capital invertido) y le dejan el muerto al Estado, es decir, a todos nosotros.